自己資本利益率(ROE)だ。「アールオーイー」と読み、新聞や雑誌などによく登場する。ROE(return on equity/リターン オブ エクイティ)の略語だが、returnとは何?equityとは?など、英語と日本語が結びつかない方にとってはよりイメージが難しいもの。

ただ一度わかれば、企業分析においてとっても便利なツールであり、、「ROE」は今や営業利益と並び評される指標であることが理解できるはず。

ROEの求め方

ROEは、「純利益(もうけた金額)」を「自己資本(株主から集めてきたお金など)」で割って求める。それほど重視されるようになってきた理由は、企業が効率的にもうけたかどうかが分かるからである。

つまり、株主である投資家から見たら、ROEが低いということは、自分が出したおカネが有効活用されていないという背景から重要視されるようになってきた。

実は、ROEが急激に日本企業で重視されるようになった背景には、そうした投資家の視点が鋭くなったことにある。

グローバルな視点を持つためにもROEを理解したい

なぜROEが重要位?「伊藤レポート」をキッカケに急速に浸透

2014年、経済産業省から通称「伊藤レポート」が公開された。

一橋大学の伊藤邦雄教授(当時)を座長とするプロジェクトがまとめたもので、欧米企業のROEが8~12%なのに対し、日本企業は5%だと指摘。世界の投資家から認められるためには、最低でも8%を上回るべし!と説いたのだ。

「このレポートが、日本企業の経営者がROEを強く意識するきっかけとなった。さらには各部署が達成すべき指標としてROEを採用する企業も登場してきているから、現場でも「ROEって何?」では、もはや通用しないのである。

ROEはデュポンシステムで3つの指標に分解できる

ROEは“デュポンシステム”で3つの指標に分解できるというのは、ビジネスマンならどこかで一度は聞いたことがあるかもしれません。

デュポンシステムといのは、アメリカを代表する化学メーカー「Dupont(デュポン)」が考案した公式で、「デュポンシステム」や「デュポンフォーミラ」などの呼び名で世界中で投資家を中心に利用されてる分析手法の一つ。

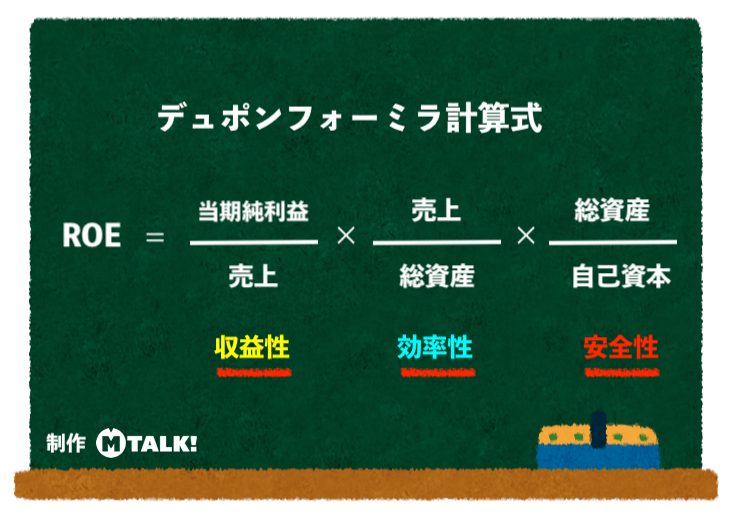

具体的な計算式については、下記のROE(return on equity/リターン オブ エクイティ)の求め方を見てみましょう。

上の図のとおり、ROEは三つの指標に分解できる。

売上高純利益率は収益性を、総資産回転率は効率性を、財務レバレッジは安全性を示す。企業の弱点がどこにあるのかが、分かりやすくなる。

2.売上/総資産 = 効率性

3.総資産/自己資本 = 安全性

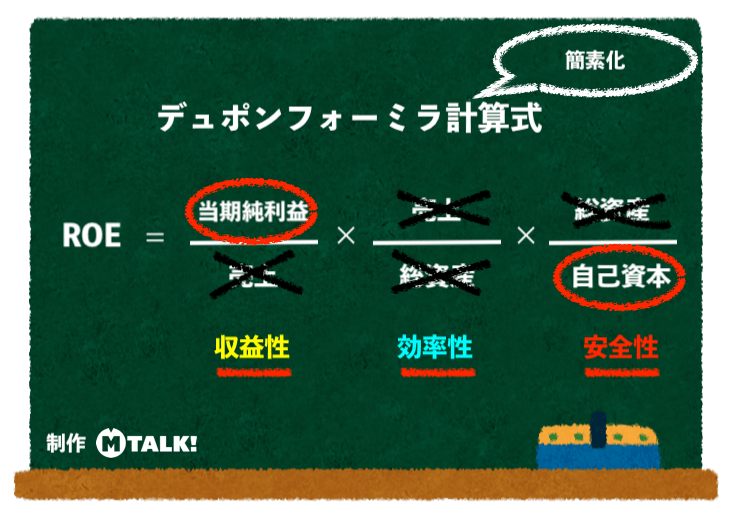

そして、以下のようにデュポンシステムは公式を簡素化することによって、「純利益(もうけた金額)」を「自己資本(株主から集めてきたお金など)」割って求めるという、シンプルなROEの計算式に還元することも可能だ。

この通り、「売上」「総資産」は分母分子で消し合うことができるので、「当期純利益」/「自己資本」というシンプルな計算式に戻すことができる。

つまり、ROEを改善しようとして財務レバレッジを効かせて売上を無理やり上昇させようとしても、自己資本比率が低下に繋がる。結果的にROEの減少を招く。

例えば、営業利益100万円を出した企業が2社あるとする。そして、片方は高利益を実現するために借入金を1000万円しかしていないが、もう片方は100億円しているとしよう。その場合、どちらが資産を効率的に活用しながら稼いだかは明白だろう。

売上・利益だけではなく、設備投資の本気度が明確に

つまり、ROE本質は「売れたか、もうけたかだけではなく、そこにどれだけおカネや設備を投入したのか(BSの視点)も気にしようね」ということ。

売り上げや利益ばかりを重視していると、やたらとおカネを突っ込んで無理に実現するようなケースも出てきてしまうかもしれない。両指標も同時に重視すれば、そうした事態を防げるようにROEを企業分析に利用していきたい。